チャットレディの報酬は、確定申告をしなければならないのか、それとも無申告のままにしておいていいのか、詳しくはよくわからないという人も多いのではないでしょうか。

そこで、この記事では、チャットレディのお仕事に確定申告は必要なのか、そして申告をしない場合はどうなってしまうのかということについて詳しく解説していきますね!

あわせて確定申告のやり方や節税方法もご説明します。

【結論】チャットレディは確定申告が必要です

結論から言えば、チャットレディのお仕事で稼いだ分の報酬は原則として確定申告が必要になります。

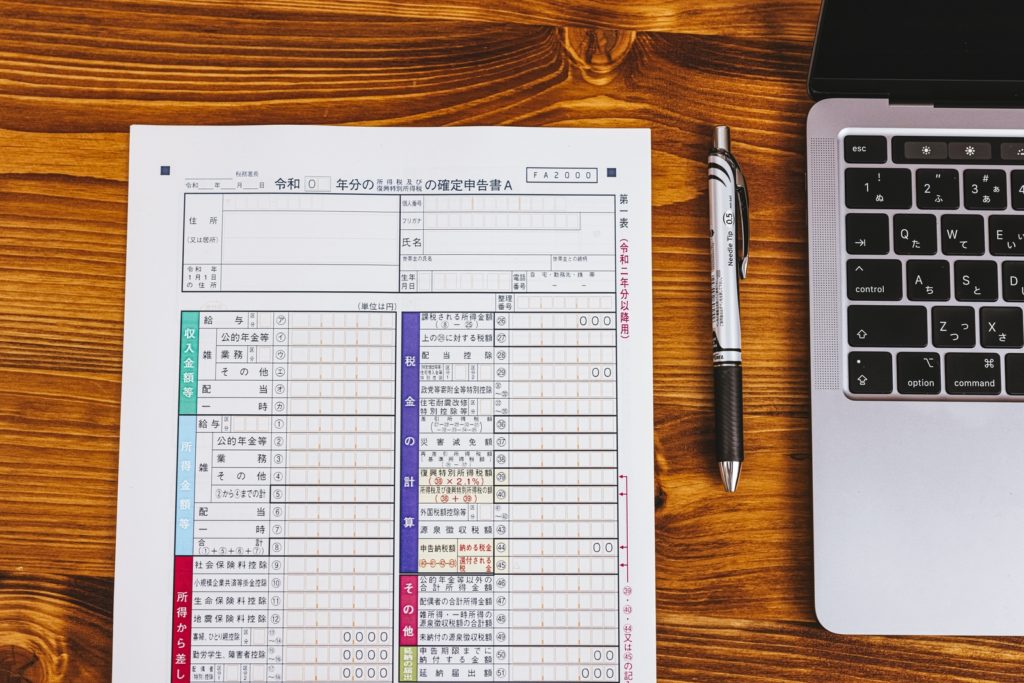

そもそも確定申告とは、1月1日から12月31日までに得られた総収入から所得と所得税を算出し、次の年の2月16日から3月15日までに税務署に申告して納税する手続きのこと。

専業主婦がチャットレディをしている場合も、会社員など本業がある人が副業としてチャットレディをしている場合も同じく、高額な報酬を得ていれば自分がチャットレディとして稼いだ所得を申告する必要があります。

収入に応じて等しく48万円を収入から差し引ける「基礎控除」があるため、専業でチャットレディをしている人は、1年間の所得が48万円を超えた場合は確定申告が必要です。

会社員など本業がある人は、会社の年末調整で基礎控除の48万円がすでに差し引かれているため、チャットレディの所得が20万円を超えると確定申告が必要になります。

アメリカなど海外のチャットサイトに登録し、海外から入金される形式で報酬を受け取る場合も確定申告の必要があります。

日本国内の居住者は海外で得た収入も課税の対象になりますので、日本国内で仕事をしているのであれば、国内源泉所得といって国内で収入を得たこととなり、金融機関から税務署へ入金記録が送られるなどして日本の税務署にチェックされます。

チャットレディが確定申告をしない状態(無申告)だとどうなるか?

チャットレディのお仕事で得た報酬を確定申告しない(要するに無申告)でいると、税務署の調査が入った場合、無申告加算税という罰金の意味を含む追徴課税の対象になってしまいます。

無申告加算税は、本来納付すべき税額に15~20%が加算されます。

無申告加算税は確定申告の期限後、自ら申告をすれば比較的安く済みます。

しかし税務署からの指摘があった後で期限後申告を行う場合、ペナルティとして延滞税を追加され、かなり高額な請求をされてしまいます。

期限後でも早く申告をすれば、無申告加算税の延滞税の金額も下がりますので、確定申告をしなければならないと思ったら早めに期限後申告をしましょう。

悪質な所得隠しであると判断されれば、最も課税額の高い「重加算税」が課されることも。

税務署には強力な権限があるため、調査のために各金融機関から情報を集め、脱税を追及することができますので、税務調査が入ってしまえばもう言い逃れはできないでしょう。

確定申告をしない結果、家族にバレる可能性がある

そうなったら、家族に相談せざるを得ない状況になりますし、必然的に家族にチャットレディのお仕事をしていることもバレてしまいますよね。

また、専業主婦など夫の扶養に入っていながらチャットレディとして高額な報酬を得ている場合、無申告による税金の納付不足と、夫の配偶者控除による減税という2つの脱税を犯してしまうことに。

税務署の調査はかなり厳しいので、過去にさかのぼって無申告加算税を請求され、さらには夫の扶養から外れ、社会保険の資格を喪失してしまうことも。

扶養から外れてしまうと、チャットレディとはバレなくても所得があることは確実に家族にバレてしまいます。

チャットレディの確定申告の方法を解説

チャットレディとして働いた分の支払いは、アルバイトのような給与ではなく、運営会社から業務委託された外注費として支払われます。

まずは、自分がチャットレディとして1年間にどれくらい稼いでいたかを把握するため、チャットの運営会社や代理店に支払調書をもらってください!

代理店や運営会社はこの支払調書を発行する義務がないため、発行してもらえない場合は報酬の明細書や報酬がわかる画面をコピーするなどして金額を確認することをおすすめします。

そして、チャットレディのお仕事をするのに使った経費の領収書を準備します。ここまでが基本的な確定申告の準備です。

確定申告の方法としては、チャットレディを本業として、個人事業主として確定申告をする場合は事業所得として申告し、本業は会社員で、副業としてチャットレディのお仕事をしている場合は雑所得として申告するのが一般的な申告方法です。

青色申告と白色申告について

確定申告は簡易的な白色申告と、税金の控除がある青色申告の2種類があります。白色申告は手続きが簡単に済ませられますが税金の優遇措置がなく、青色申告では細かい帳簿を付ける必要はありますが最大65万円の特別控除や、赤字の繰り越しができるというメリットがあります。

確定申告をどちらで行うかは、チャットレディで得た所得を副業の雑所得として申告するのであれば白色申告、本業の事業所得として申告するのであれば青色申告にするのが一般的です。

青色申告には10万円特別控除と65万円特別控除の2種類あり、10万円特別控除は簡易簿記で帳簿を作成し、65万円特別控除の場合は専門的な知識を必要とする複式簿記で帳簿を作成しなければなりません。

収入が高額になって65万円の控除を受けたい場合は税理士さんに相談することをおすすめします。

青色申告をする場合は事前に「開業届」と「青色申告承認申請書」を税務署に提出する必要がありますので、忘れずに行うようにしましょう。

帳簿や領収書も捨てないでね!

確定申告をするにあたって、所得を算出するためには帳簿を用意して収入・支出を記帳し、領収書を保管する必要があります。またこの帳簿は少なくとも5年間の保管が義務付けられています。

白色申告の場合は簡易的な帳簿で、収支が客観的にわかるように記載されていれば問題ありません。

自分が白色申告と青色申告のどちらで申告するか決まれば、それに応じた確定申告の書類を作成します。青色申告は青色申告決算書と収支内訳書の作成が必要ですが、これは開業届と青色申告承認申請書を提出している人には前もって郵送されてきます。

それ以外の場合は用紙を税務署で受けとるか、国税庁のホームページから必要な用紙をダウンロードし、プリントアウトして使うこともできます。

最近は、国税庁のホームページにある「確定申告書作成コーナー」からオンラインで確定申告書類を作成し、そのまま納税まで済ませることもできます。

チャットレディも節税が可能

チャットレディで稼いだ収入=所得ではありません。収入はチャットレディの運営会社から銀行口座に振り込まれるお金のことで、確定申告で申告をする所得とは、収入から経費を差し引いた分を指します。

確定申告をする際にチャットレディをするにあたって使った必要経費を計上すると、所得金額が減り、節税をすることができます。

チャットレディの経費として認められるのは主に次のような費用です。

- 通信費(インターネット利用料・スマホ使用料など)

- 衣装費(コスプレ衣装・水着・下着・眼鏡・ウイッグなど)

- 消耗品費(スマホ・パソコン・ライト・WEBカメラ・小物など)

- 美容費(化粧品・コンタクトレンズ・ネイル・ヘアカット代など)

- 家賃・水道光熱費(在宅の場合のみ家賃・電気代など)

- 接待交際費(顧客に依頼され、ビデオ通話中に一緒に飲食した場合の食事代など)

- 交通費(通勤の場合のみ電車賃・バス代など)

- 新聞図書費(会話のネタになる雑誌・ビジネス書・漫画・小説など)

ここで気を付けたいのが、これらの費用が経費として認められるのは、チャットレディとしての仕事に使用される分のみであるということです。

またインターネットの利用料金やスマホ、パソコン、化粧品、家賃や電気代などといったプライベートでも使用するものは家事按分といって仕事とプライベートでどのくらいの割合で使用しているかを計算して計上する必要があります。

利用割合は個人で決めることができますが、必要経費として客観的かつ合理的に判断できる利用割合で計上しなければなりません。

税務署から利用割合の根拠を聞かれることもありますので、仕事で何割、プライベートで何割と割合をきちんと決めておくようにすると良いでしょう。

特に家賃と電気代は同率にしておくと経費として認められやすくなります。

チャットレディで収入があっても確定申告をしなくてもいい場合

チャットレディの仕事しかしていない場合、利益が出ても基礎控除額48万円以下では確定申告をしなくても良いとされています。

また会社員で副業としてチャットレディのお仕事をしている場合、所得が20万円以下の場合は確定申告の必要はありません。

チャットレディのとしての収入が少なく、経費を差し引くと利益が出ない場合も確定申告の必要はありませんので、チャットレディの仕事に使った経費の領収書を集め、しっかりと収支を計算してみましょう。

領収書をなくしてしまったときのためにクレジットカードの明細を残しておき、電車賃やバス代のように回数ごとに領収書を発行しなくてはならないものは面倒くさがらずにこまめに領収書を発行し、保管しておくようにすると経費の計算がしやすくなります。

【まとめ】チャットレディの無申告状態はとても危険

最近は、マイナンバー制度の導入により、たとえチャットの運営会社や代理店にマイナンバーを伝えていなくても、税務署が各行政機関と情報の共有をして個人の所得を簡単に把握できるようになっています。

税務署に所得を把握されているので、高額な報酬を得ているのに確定申告がされていない場合は税務調査が入る可能性が高くなります。

無申告のままにしていると後からペナルティとして高額な課税をされることがありますし、税務調査が入ればチャットレディの仕事をしていることや、脱税していたことが家族にバレてしまいます。

また会社員の場合、勤めている会社に副業がバレてしまうことも。

チャットレディというお仕事にあまり健全なイメージを持たない人も多いため、周りから白い目で見られる可能性もあります。

後から痛い目をみないようにするためにも、チャットレディの仕事で高額な報酬を得ている場合は必ず確定申告をするようにしましょう。

自分では難しい場合は税理士事務所に相談するという手段もありますが、なかなか自分だけでは難しい場合もありますので、初めから親切にサポートしてくれる事務所を選ぶことがチャットレディを続けていく上で大切です。

Rubiaならチャットレディのキャストさんを大切にします

Rubiaは、元チャットレディのスタッフが直接サポートしてくれる事務所です。

自分自身も同じ経験をしていることから、お仕事の悩みはもちろん、事務的なことの相談にも気軽に乗ってくれます。

もし、あなたがいま所属している事務所で不満があるなら、一度Rubiaに相談してみるといいですよ!